さて、10月になり、今年もあと3か月を切りました。

年末が近づくと、来年のNISAどうしようかなと考え始めるのですが、早めに決めておきたいのが、ロールオーバーする、しない問題です。

来年は2023年なので、2018年のNISA枠で保有していた株や投資信託の非課税期間が終了するため、それらをそのまま2023年のNISA枠にスライド(ロールオーバー)するかどうかを年末までに決める必要があります。

ちなみに私の場合、2022年のNISA枠は、2017年のNISA枠で保有していた米国ETF(VDC)約40万円分をロールオーバーしました。(円安の影響で一応プラスです)

2018年のNISA枠で保有している株と投資信託について

2018年NISA枠の保有株はこちらです。

| コード | 銘柄名 | 評価額 [円] |

| 8591 | オリックス | 212,050 |

| — | 楽天VTI | 7,884 |

| VYM | バンガード・米国高配当株式ETF | 716,540 |

| VDC | バンガード・米国生活必需品セクターETF | 75,750 |

| 合計 | 1,012,224 |

一応、全部プラスなのは嬉しいです。

しかし、総額100万円は、全部ロールオーバーすると、来年のNISA枠がほとんどなくなってしまいます。それはちょっと困ります。

VYMはそのままロールオーバーしたいですが、それだけで70万円越えです。NISA枠の半分以上を使ってしまうのもちょっと…、と思います。

NISAでは、配当金への課税も免除されるので、高配当銘柄は、その配当金への税金がなくなるので確実にNISAのメリットを享受できます。

ただし、配当金への非課税メリットが微々たるものであること(配当利回り4%として、非課税で得する額は、NISA枠120万円×4%×税率20%=年間約9,600円)、高配当銘柄はキャピタルゲインが狙いにくい、といったデメリットがあります。

NISA枠を高配当銘柄で使う作戦は、ローリスク、ローリターンですね。

ロールオーバーについて

楽天証券でのロールオーバーの申し込み期限は、12月30日の15時までとなります。

ロールオーバーの申し込み忘れにお気をつけください。

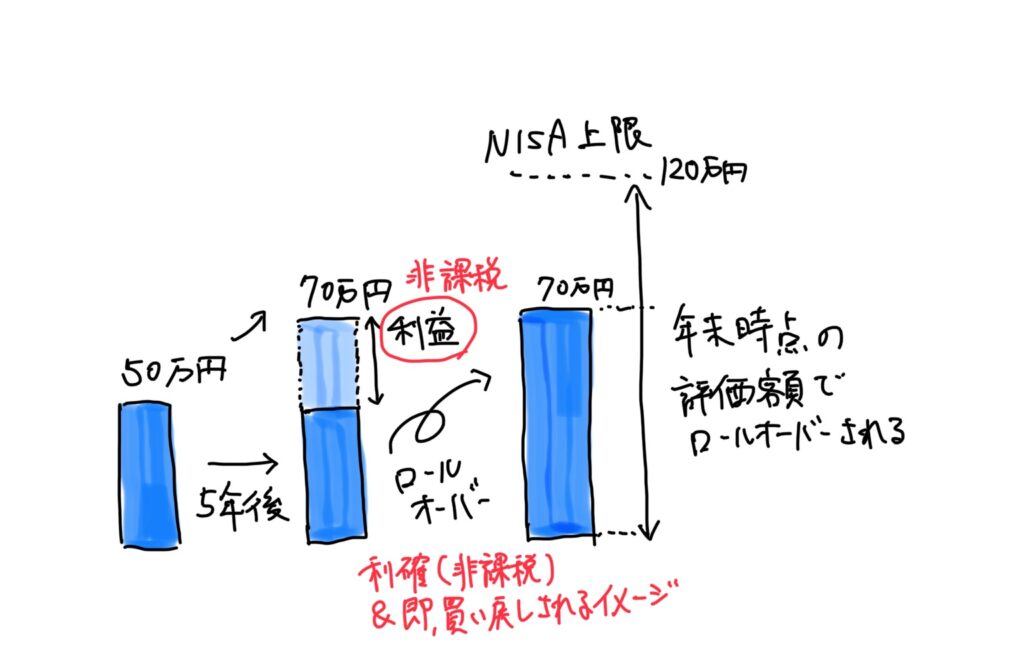

ロールオーバーのイメージらこの図のような感じです。(手書きでスミマセン…)

年末時点の評価額で利益確定し、そのままの評価額で翌年のNISA枠にロールオーバーされます。

このとき、利益に対する税金はもちろん取られません。

ちなみに、ロールオーバーする株や投資信託の評価額が120万円を超えていても全てロールオーバーすることができるようです(当然ながら、翌年のNISA枠はすべて使ってしまいます)。

ロールオーバーしない場合は、利益確定(非課税)され、そのまま特定口座に移管されます。

以下の金融庁のホームページが参考になります。

翌年のNISA枠の使い方を決める必要あり

次の年のNISAの使い方が決まってないと、ロールオーバーはしにくいですね。年初にいきなりNISA枠が埋められてしまうので。

高配当または優待株で安全を取るのか、成長株で積極的にリターンを狙うのか、それともインデックスファンドを積み立てるのか。

どんな方針でいくのか、とても迷いますね。

いろいろと目移りして決めらないのであれば、120万円分のNISA枠を40万円ごとに3分割して、それぞれ使い方を分けてみる、ような使い方も良いと思います。株式投資の正解はひとつではないですから。

まとめ

来年のNISA枠の使い方、ロールオーバーするかどうかについて、考えてみました。

私の場合、ロールオーバーするなら、オリックスぐらいかな、と思いました。

わざわざロールオーバーしなくても、自分のタイミングで好きな銘柄を買いたいですからね。

迷うのであれば、ロールオーバーせずにいったん特定口座に移管するのが良いように思います。ロールオーバーのメリットはそこまで大きくないように思います。

ロールオーバー対象の株や投資信託をそのまま保有することに問題ない場合(ほかにNISAで保有したい銘柄がない場合)はロールオーバーは有効な手段と思います。

(一度、売却し、再度NISA枠で買い直すのはめんどうなので)

以上

コメント