今日は書評記事です。

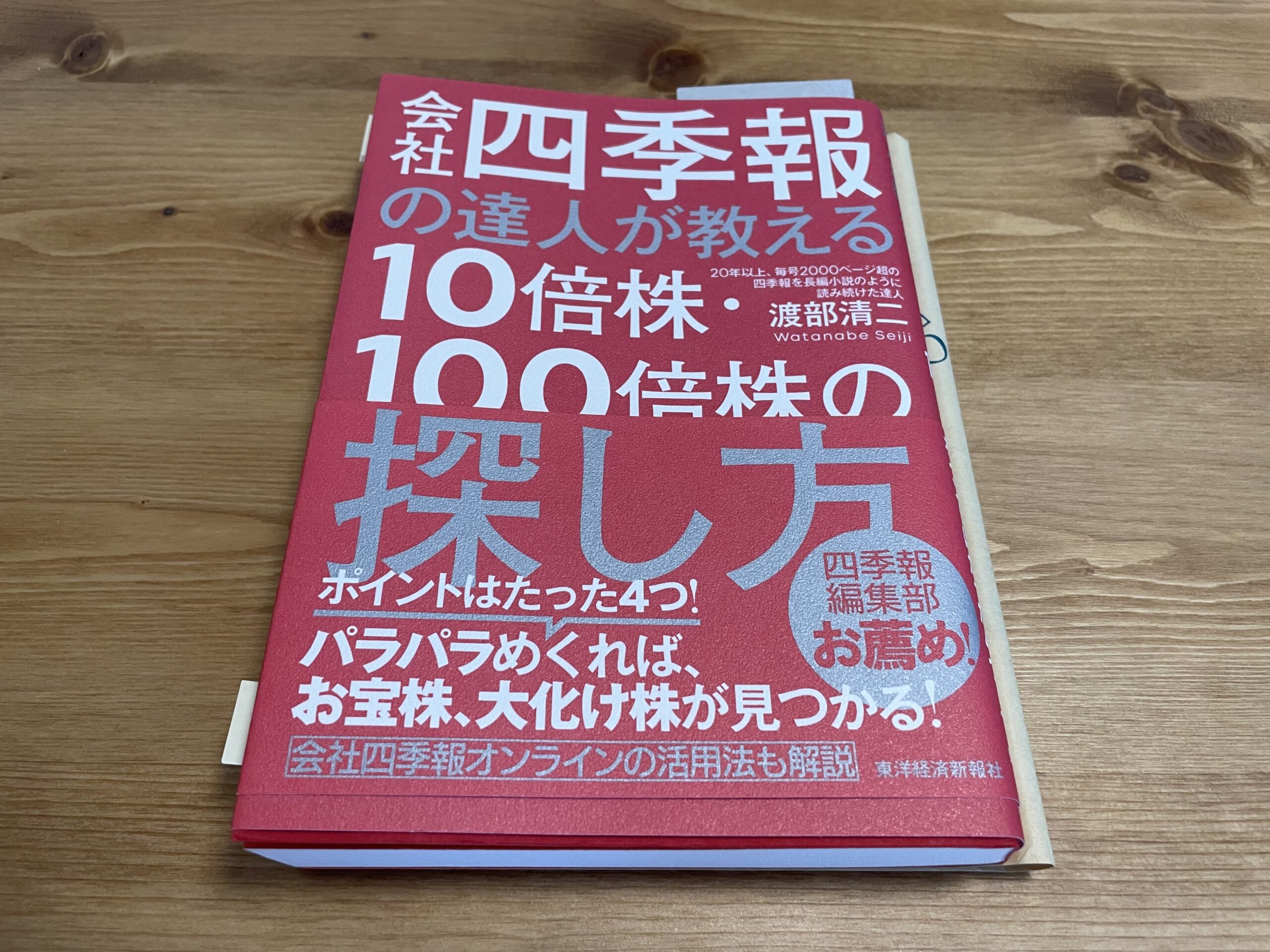

渡部清二さんの著書で「会社四季報の達人が教える10倍株・100倍株の探し方」です。

この本は、四季報で銘柄探しするときの指針になるだけではなく、成長株投資の考え方にも参考になるものが多いです。

早速、ポイントを確認したいと思います。

10倍株の4つの条件

- 増収率が高い=4年で売上高2倍

- 売上高営業利益率が10%以上

- オーナー企業

- 上場5年以内

本書の最初(表紙の裏)に書かれていますが、この4つが本書の「10倍株・100倍株の見つけ方」のベースになります。

私は、オーナー企業についてはあまり良く分かっていなかったのですが、オーナー企業とは、四季報の【株主】の欄に、社長もしくは会長の名前が上位株主として記載されている企業とのことです。

オーナー企業が良い理由は、トップダウンで意思決定が素早く行われる機動性で、事業が軌道に乗っているときは大きなメリットになるとのこと。

特に日本企業は、その規模が大きくなるにつれて、組織のルールに縛られ、組織の機動力は落ちますね。

その結果、世の中の流れについていけずに成長の機会を逃している大企業はたくさんあるように思います。

良い企業は、経営者と株主が同じ視点を持っていることが大切なのかもしれません。

PERには「指標」という視点だけでなく「期待値」という視点もある

特に印象に残っているのは、著者の知るファンドマネージャーY氏の「もし2つある銘柄のうち、どうしてもひとつだけ選ばなければならない場合、私なら迷わずPERが高い銘柄を買う」という部分です。

成長株、割安株投資でそれぞれPERの捉え方、考え方は変えないといけませんが、私も銘柄選択で迷ったときはPERが低い(安い)ほうを選んでしまいがちです。(意識を改めないといけませんね・・・)

成長株投資では、PERは期待値の視点があるというのは常に意識しないといけませんね。

「PERは低いほうが割安だから買い」は分かりやすい感覚ですが、「安物買いの銭失い」になることも事実ですね。

良いものは高いのが本来は常識ですが、日本で生活していると長年のデフレで「安い=良い」という感覚が日本人の身に染みついていることが問題と、著者も指摘されています。

(全くその通りと思います。)

事例として、ソニーが出てきますが、上場してから、現在までのPERの推移、株価推移を50年以上にわたり追いかけています。

この事例からも、PERだけを投資判断にすると成長株投資はうまくいかないことを教えてくれます。

まず巻頭3ページの「各号のポイント」と巻末の「編集後記」から読む

今度は具体的な四季報の読み方のアドバイスです。

私は四季報のチャートばかり見ていますが、巻頭と巻末も面白い特集がありますね。

特に、「市場別決算業績集計表」を最初に読み、全体の平均値を把握するそうです。

10倍株の4つの条件の④「上場5年以内」ですが、上場したばかりの会社は、証券コード3100番台、3200番台、3400番台、3500番台、3600番台、3900番台、6000番台、6100番台、6500番台に集中しているので、ここだけでも読むと、成長株を見つけられる可能性が高いとのこと。

これだけなら時間も短くてすみますね。

これ以外にも5章には具体的な四季報の見方のアドバイスがありました。参考になるものが多かったです。

まとめ

「会社四季報の達人が教える10倍株・100倍株の探し方」 を読みました。

5章の四季報の具体的な使い方も非常に参考になるのですが、それ以上に成長株投資に対する考え方、特にPER、PBRの部分はなるほどと納得させられる部分が多かったです。

面白くて一気に読み進めてしまいましたが、何度も読んで身に着けたいと思う、成長株投資の考え方、四季報の使い方が満載でした。

以上

コメント